過去のクレジット利用、融資の利用履歴(クレジットヒストリー/クレヒス)は個人信用情報機関に登録されている申込者の情報開示によって調べます。

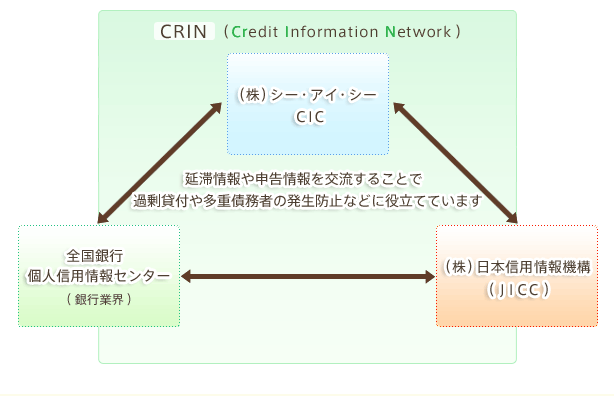

クレジットカード会社はCIC(シーアイシー)という個人信用情報機関に加盟しています。

また消費者金融会社にもJICC(ジック)という個人信用情報機関があります。

銀行系クレジットカードであれば、全銀協という個人信用情報機関があります。

CICとJICは、お互いに会員情報を共有していて、正常に利用している会員情報(ポジ情報)も支払い遅延の会員情報(ネガ情報)もいずれも共有されており、クレジットカード会社でも消費者金融会社でも共通して見ることができます。

さらに、全銀協とCIC、JICCはCRIN(クリン)と呼ばれる、延滞情報などの事故情報(ネガ情報)を3社間で共有するネットワークを持っています。

つまり、申込者の支払延滞や自己破産などの金融事故情報は3機関とも共通して同じ情報を見ることができるのです。

A社のクレジットカードで支払遅延したけど、B社なら別会社だから、新しくクレジットカードを作っても問題ないだろう…というのは甘い考えで、不可能ということです。

※CIC公式ページより

ネガ情報がある場合はいくら審査が甘いクレジットカード会社でも、クレジットカードを発行することはありません。

一部上場企業の役員で年収2000万円でもネガ情報が登録されていれば、10万円のクレジットカードも発行されることはまずないと考えて良いでしょう。これが過去の利用状況が最も重要だという理由です。

審査が甘そうなクレジットカードは「利用可能枠」の金額で判断する

クレジットカードの審査基準は、カード利用枠(利用可能枠)の金額に比例すると考えられます。

100万円のゴールドカードよりは、10万円の一般カードが入会しやすいのは誰が考えてもその通りでしょう。

また年会費にも比例しています。年会費無料のクレジットカードより、年会費1万円のゴールドカードが審査は厳しくなります。

そこで申込する予定のクレジットカードの利用枠を調べてみましょう。

利用枠30万円~100万円となっているクレジットカードよりは10万円~100万円になっているクレジットカードが審査は甘いと判断できます。10万円の利用枠があるクレジットカードは、主婦やアルバイトも審査対象になっている場合が多いのです。

もう一つの判断方法としてはクレジットカード会社の系列で判断するという方法です。

個別に解説していきましょう。

信販系クレジットカードは、銀行系カードに比べると審査が甘め

信販系クレジットカードとは、信販会社が発行しているクレジットカードです。

主な信販会社はオリコ、ジャックス、ライフカード、セディナですが、セディナのクレジットカードはOMCカードがメインで流通系といってもいいでしょう。

信販会社は昔から銀行系クレジットカードと比較すると審査は甘いといわれていました。

相対的には銀行系より入会しやすいですが、長年蓄積した審査ノウハウがあるので、必ずしも通りやすいというわけはないでしょう。

「審査が甘め」というのは、あくまで銀行系カードと比べた場合の話です。

年会費:無料

★ポイント高還元にこだわりたいなら、このカード。年会費無料&ポイント還元率は常に1%以上!

女性会員が多めの流通系クレジットカードは、審査が甘めと判断できる

流通系のクレジットカード会社には東急カード、OPクレジット(小田急)、クレディセゾン、OMCカード(セディナ)、イオンカード、ポケットカードといったところがあります。

ポケットカードはプロミスの子会社ですが、旧マイカルカードなので流通系といってもいいでしょう。基本的にはスーパーや百貨店が親会社となっているのが流通系クレジットカード会社です。

これらのクレジットカード会員は圧倒的に女性会員が多いという特徴があります。専業主婦層なども対象としているので、年会費無料のクレジットカードが大半を占めています。

必然的に審査基準を厳しくすることができないということになります。女性に人気がある流通系カードは信販系と比べても審査は甘いと判断できるでしょう。

年会費:永年無料

★女性、なかでも主婦の方にはおすすめ!お買い物で普段からイオンを利用する人におすすめのイオンカード。

交通系クレジットカードは歴史が浅く、審査のための自社データが少ないため審査が甘くなる傾向がある

交通系のクレジットカード会社は社歴が浅いという弱点があります。これはクレジットカード審査にも少なからず影響があります。

過去の利用実績の調査は個人信用情報機関でできますが、自社のデータの蓄積が少ないので審査が甘くなる傾向があります。

交通系クレジットカードの会員は基本的に通勤・通学に電子マネーを利用していて、ポイントを電子マネーに還元する目的の人がほとんどです。交通系クレジットカードで審査を厳しくする理由も特にないので、そこまで審査は厳しくないといえるのではないでしょうか。

ネットショッピングモール系などその他の新しいクレジットカードは、独自の審査ノウハウがある場合もある

楽天カードやYahoo!JAPANカードは系列をどう表現していいかわかりませんが、ネットショッピングモール系と呼べるかもしれません。

クレジットカード会社としては比較的新しいとも言えますが、楽天カード(社名)の前身は国内信販という信販会社なので、審査ノウハウはそれなりにあります。

最近ネット上では楽天カードに増枠申請をしたら、クレジットカードが停止になったという情報を見かけます。これは割賦販売法の利用枠の規制を忠実に行っている証拠です。

もしかすると新規入会では比較的基準を下げて、利用状況次第で厳しくするという方針かもしれません。

年会費:永年無料

★審査はそこまで厳しくなく、高還元率&使いやすさでも支持率の高いクレジットカード!

審査が最も甘い、消費者金融系クレジットカード

消費者クレジットカードは現在はアコムACマスターカードの1枚のみですが、審査が甘いクレジットカードと言うと必ず名前が出てくる有名なクレジットカードです。

実際にアコムACマスターカードの審査はほかのクレジットカード審査と比較して甘いのでしょうか。

アコムは消費者金融業がメインなので、クレジットカードの加盟店は持っていません。そのためマスターカードと提携して発行しているのが、このアコムACマスターカードです。マスターカード加盟店であれば、全国・全世界で利用できます。

しかし、他のクレジットカードには付帯しているポイントサービスや海外旅行傷害保険といった付帯サービスはなく、ショッピング機能だけというシンプルなクレジットカード仕様です。

それだけ聞くとあまりお得なカードではないように思いますが、アコムACマスターカードは消費者金融ならではの独自の審査基準を設けているため、収入が低い、あるいは収入の安定しないパート・アルバイトの方や、他のクレジットカードの入会審査に落ちてしまった人でもクレジットカードを持てる可能性が出てくるのです。

年会費:永年無料

★クレジットカード会社の審査とは異なる独自の柔軟な審査により審査通過率が圧倒的に高いクレジットカード。

入会する価値があるかというと、審査が比較的甘くて作りやすいとう点もそうですが、アコムACマスターカードでショッピング利用して、クレジットカード会社に信用してもらうための「実績」、正常な利用履歴(クレジットヒストリー)を作ることができます。

この実績は次に自分が作りたいクレジットカードを新規に作るときに役立つでしょう。どんなクレジットカードでもカード利用して遅滞なく支払いを続けていれば、利用実績として5年間は残るので次につながります。

今のところ審査を通過しやすいという点ではアコムACマスターカードが一番でしょう。

カードローン付とショッピング専用の2種類あるので申込時には注意しましょう。ショッピング専用カードのほうが、審査には通りやすくなります。

クレジットカード審査を通りやすくするコツ

クレジットカード審査を通過する一つのコツとしては、キャッシング利用枠をゼロにして申請するということも覚えておきましょう。

クレジットカードでショッピングするのが目的であればキャッシングを使う必要はありませんし、ローンカードなどをすでに持っている場合も、キャッシングは必要ありません。

ショッピング専用カードのほうが審査は甘くなります。

自分の欲しいクレジットカードと審査が通過するクレジットカードには違いがあります。欲しいクレジットカードの審査を必ず通過するとは限りません。もし、欲しいクレジットカードの審査基準が厳しいと思ったら、確実に審査を通過するクレジットカードを選びましょう。

そのクレジットカードで実績を作ってから、本当に欲しいクレジットカードを申込するというのも一つの方法ですが、最も確実な方法でもあります。クレジットの利用履歴を「クレジットヒストリー」というように、良いクレジットの歴史を作ることが、クレジットカード審査でよい結果をもたらします。

実は本当に審査が甘いのは…学生専用の「学生カード」

実は本当に審査が甘いのは学生カードということも言えます。何しろ収入がなくても審査を通過するのは学生と主婦だけです。

学生専用ライフカードなどは海外利用で5%もキャッシュバックがあるというサービスも学生に甘いカードです。審査に甘さを求めるのであれば学生のうちにクレジットカードを作っておくというのも一つの方法です。

学生カードについては、こちらの記事で詳しく書いています。

学生でも、クレジットカードは持てる?

まとめ

クレジットカードの審査と審査の甘いクレジットカードについて解説しましたが、いかがでしたか。

クレジットカード審査で何よりも重要視されているのは、「支払能力」と「過去の利用状況」。

それはつまり、クレジットカード会社側が「この人はお金を貸してもちゃんと返済してくれる人なのか、返済できる経済力がある人なのか?」を判断しているということになります。

当然、「借りたのに返さない」ということがあれば、「信用できない」としてブラックリスト入りしてしまいますよね。

そうなると、貸したお金が返ってこないクレジットカード会社はもちろんですが、利用者本人にもマイナスのダメージがのちのち大きくなります。

毎月必ず、利用した金額を返済すること。それができないのであれば、そもそもクレジットカードを利用しないこと。

自分自身でしっかり管理・コントロールしながら上手に付き合うようにしましょう。